貸借対照表をみると繰延税金資産という項目が比較的大きな金額を占めている会社があります。又、新聞報道等で繰延税金資産の取り崩しにより赤字拡大等報道される記載も見かけます。

新聞を単に読むだけでなく、理解するためにも繰延税金資産とは何か知っておくことは意味のあることだと思いますし、今回は繰延税金資産とはそもそも何なのか、繰延税金資産取り崩しによる赤字拡大とはどういった意味なのかまとめました。

繰延税金資産とは、単純化するためにものすごくかみ砕いた表現をすると早めに税金を払った費用を資産化したものです。

会計になじみのないの方にとっては難しいと思いますので、順をおって説明したいと思います。まず繰延税金資産を理解するには税効果会計の考え方を理解する必要があります。

税効果会計とは

企業会計による利益と税法上の所得には差があります。

なぜ違いがあるかというと企業会計は、投資家保護の観点から、適正な期間損益を計算すること、税法は、課税の公平の観点から、課税所得を計算することとそれぞれ目的が違うからです。目的が違えば、処理も変わってきます。

会計上は、費用として処理していても税法上は、損金(会計上の費用に相当するもの)として認められず、課税されてしまうものがあります。

例えば、貸倒損失があります。

会計上は、ある程度損失がわかった時点で貸倒引当金を計上することになります。

一方で税法上は、要件が定められており、金額が確定した時点で損金となります。

【具体例】

※単純化していますので、実務上の処理とは異なるかと思いますが、ご了承ください

A社 税引前利益 1,000円 税率は30%と仮定します。

B社と取引があり債権200をもっていますが、B社が倒産することになり、B社は2015年度に民事再生法の適用申請をし、A社は2015年に回収不能と判断し、全額貸倒処理をしました。

税務上は、民事再生法の申請時点では、損金処理は認められず、裁判所の再生計画の認可決定があり、その中で債権カットが定めれれていて初めて貸倒損失として損金処理できることになります。B社の場合は2016年に裁判所の認可決定があったとします。

2015年度に会計上A社は貸倒損失200円を計上したが、税務上は認めらず(損金とはならない)、2016年度に正式に債権カットが裁判所で決定されてはじめて税務上損金として認められたケースでかんがえてみましょう。

1.会計上の費用と税務上の損金に差がなかったケース

まず仮に会計上の費用と税務上の損金に差がなかった場合を考えてみます。

| 2015 | 2016 | |

| 税引前利益 | 1,000 | 1,000 |

| 法人税等 | 300 | 300 |

| 当期純利益 | 700 | 700 |

上記のケースですと税率30%として税引後の当期純利益は700円となります。

2.会計上の費用と税務上の損金に差があるが、何も調整をしていないケース

2015年度に会計上貸倒損失200円を計上したが、税務上は認められず(損金とはならない)、2016年度に債権放棄が確定してはじめて税務上損金として認められたケースでかんがえてみましょう。

何も会計上の手当をしなかった場合は以下のようになります。

| 2015 | 2016 | |

| 税引前利益 | 1,000 | 1,000 |

| 法人税等 | 360 | 240 |

| 当期純利益 | 640 | 760 |

2015年度の法人税は200円が税務上損金になりませんので、税務上の所得は1,000+200=1,200円となり、1,200*0.3=360円が法人税等になります。

2016年度は、税法上損金として認められますので、1,000-200=800円が税法上の所得となり、800*0.3=240円が法人税等になります。

さて上記の数字をみてどのように感じるでしょうか。

税引前の利益は同じなのに企業の業績とは関係なく、なぜ会計と税務の違いによって当期の利益が違うんだ?と疑問に思うのではないでしょうか。

この会計と税務のズレを排除し、適切に期間按分しようというのが税効果会計になります。

3.会計上の費用と税務上の損金に差があるが、税効果会計を適用したケース

さて上記の2のケースで税効果会計を適用した場合はどのようになるでしょうか。

| 2015 | 2016 | |

| 税引前利益 | 1,000 | 1,000 |

| 法人税等 | 360 | 240 |

| 法人税等調整額 | -60 | 60 |

| 当期純利益 | 700 | 700 |

税引前利益と法人税等までは2のケースと変わりませんが、法人税等調整額という科目で損益が調整され、1の会計と税務の差がなかった場合の利益700円(税引前利益1,000から税率30%を控除した金額)となっているのがわかるかと思います。

2015年度の法人税等調整額-60について補足すると会計と税務の差がなければ税金は、1,000に税率30%を乗じた金額になるが、貸倒損失の200円については税務上損金にならなかったので、税金を会計上の利益と比較して(200*0.3=60円)多く支払っています。

そこで多く支払った税金60を控除して会計上のあるべき税金300円に調整しています。

2016年度は逆に税務上は損金になるが、会計上はすでに2015年度に費用処理しているので、税金が240円となりますが、ここで2015年度に調整した60円を戻して税金300としています。

ここからも税効果会計が会計と税務のズレを排除し、適切に期間按分するという意味がわかるかと思います。

なお、会計上と税務上のズレには、一時差異と永久差異の2つがあり、税効果会計の対象はいままで説明したようにいずれ会計と税務のズレが解消する一時差異が対象となることに注意が必要です。

交際費等永久に損金にならない項目は、会計と税務の差異が永遠に解消することはないので、税効果会計は適用できません。イメージとしては、税金を支払ったが、いずれ将来の税金額がすくなくなることにより返ってくるものが税効果会計の対象になる感じでしょう。

繰延税金資産とは?

ここまで長々と税効果会計の説明をしてきましたが、繰延税金資産とはなんでしょうか。

上記のケースだと2015年度は税務上認められないため60円多く税金を支払いましたが、この60円は税務上認めれることになったためには、60円だけ将来支払う税金が少なくことを意味します。

将来支払う税金は少なくなるという効果に対して、資産価値があると考えて、資産として計上したものが繰延税金資産です。

仕訳で考えると2015年度は費用のマイナスで法人税等調整額が60円入っていますので

繰延税金資産60/法人等調整額60 という仕訳になり、

2016年度に税金を支払う金額が少なくなった時(会計と税務の差異が解消された時)に

上記の将来税金の支払額を減らす効果(資産)がなくなることになるので、

法人等調整額60/繰延税金資産60と逆の仕訳を起こして繰延税金資産の金額を減らすことになります。

繰延税金資産の取り崩しによる赤字とは?

上記の繰延税金資産は、将来十分な所得があることが前提になっていることに気が付くでしょうか。そもそも赤字の会社は税金を支払う必要がないため、当期に多く税金を支払ったとしても将来税金の支払額が少なくなる効果というものがなく、繰延税金資産を計上することができません。

元々業績好調で繰延税金資産を計上していた会社が、市場環境の変化により将来の利益を見込めなくなった場合はどうなるでしょうか?

元々繰延税金資産を計上していたのは、将来の利益計画があってこれぐらいの課税所得が見込めるなということがあっての話です。もし今後の利益計画が立てられないということになると将来の税金軽減効果も享受できないので、繰延税金資産を取り崩す必要があります。

繰延税金資産を取り崩すとどうなるでしょうか?

法人税等調整額××/繰延税金資産××という仕訳となり、費用が増えることになります。

当期大赤字の会社が繰延税金資産の取り崩しで更に追い打ちをかけるように大幅赤字となるのはこのような背景があります。

具体例としては、パナソニックの2013年3月期の決算が挙げられます。

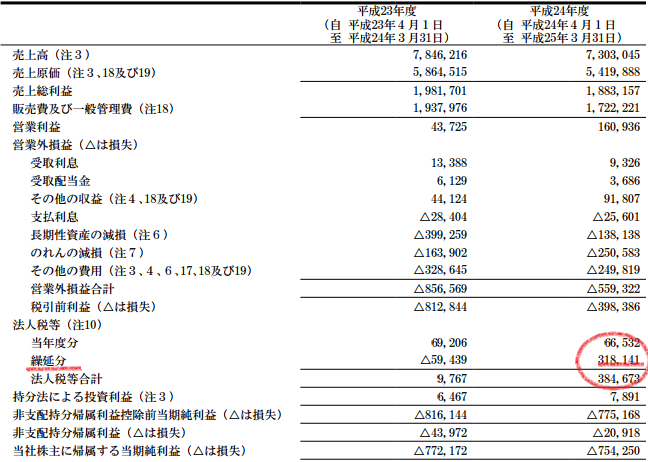

赤字で囲みましたが、法人税等の金額のうち、繰延分が前期594億の利益方向→当期3,181億の損失方向と異常に大きい金額となっています。

繰延分といっても大企業となると繰延分にも色々な項目が入っており、もっと情報がないかみてみると繰延税金資産に対して評価性引当金4,125億円を計上したとの記載がありました。

なお、繰延分の内訳は注記10でみることができます。

評価性引当金とは一時差異があるが、税金負担額を軽減することができると予想される範囲を超える部分が生じることがあり、その超過部分について繰延税金資産を計上しなかった金額ぐらいの理解でいいかと思います。

このように大幅な赤字を出し、さらに追い打ちをかけるように繰延税金資産の取り崩しで赤字が拡大することがあるということは覚えておいて損はないはずです。

おすすめ書籍

又、更に税効果会計について知りたい場合のおすすめ書籍をまとめました。

税効果会計のしくみ

監査法人が出している税効果の入門書。実務本というよりも税効果会計をあまり知らない

これから税効果に関わる方や経理ではなく仕事には直接使用しないが、理解を深めたい方におすすめ

7つのステップでわかる税効果会計入門

税効果会計の実務

第8版まで増刷されていることからわかるように昔から定評のある名書。

税効果の論点が網羅的に記載されており、手元に置いておくと実務で役立つでしょう

コメント